新時空 | 打新觀察: AI圖譜與智能體獨角獸海致科技集團赴港上市,技術領先但連年虧損

海致科技集團(02706.HK)於2026年2月5日啓動H股招股,招股價區間爲每股25.60至28.00港元,每手200股,入場費約5,656.48港元,預計於2026年2月13日在港交所主板掛牌上市。公司是中國領先的圖模融合技術及產業級AI智能體解決方案提供商,在“以圖爲核心”的細分賽道位居市場第一。然而,作爲一家仍處高投入期的技術公司,其持續錄得淨虧損、負債淨額高企,且面臨行業競爭激烈與客戶高度集中的風險,使其上市路徑在彰顯技術光環的同時,也背負着顯著的財務與經營挑戰。

來源:招股書

核心看點:技術賽道領先者與“圖模融合”壁壘

細分市場地位突出:根據弗若斯特沙利文報告,按2024年收入計,海致科技集團在中國產業級AI智能體提供商中位列第五;而在中國以圖爲核心的AI智能體市場中,公司位居第一,市場份額高達約50%。公司自稱是業內中國首家通過知識圖譜有效減少大模型“幻覺”問題的企業,構建了其在事實準確性、幻覺率及復雜邏輯推理三大維度的技術護城河。

“圖譜+智能體”雙核驅動:公司提供兩大核心解決方案:1)Atlas圖譜解決方案,包含數據智能平臺、知識圖譜平臺及自研的AtlasGraph圖數據庫,該數據庫曾於2023年打破世界紀錄;2)Atlas智能體,基於其圖模融合技術開發,旨在爲大語言模型注入精準、可解釋的行業知識。2024年,其智能體業務收入同比激增872.2%,成爲增長新引擎。

聚焦高價值行業客戶:公司產品已應用於金融、電信、能源、公共服務等領域的反欺詐、智能營銷、數據治理等超百個場景。截至2025年9月30日,已與超過360家客戶合作,覆蓋金融、電信、能源及公共服務等關鍵行業。

財務表現:收入增長強勁,但深陷虧損與負資產泥潭

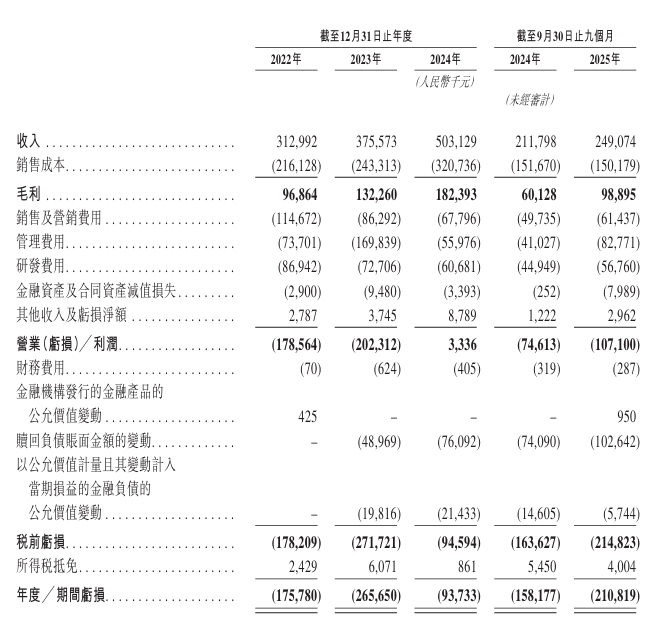

海致科技集團的財務數據呈現出典型技術驅動型初創企業的特徵:收入高速增長,但高昂的研發與市場投入導致持續虧損,且因優先股會計處理而致負債高企。

來源:招股書

公司收入從2022年的3.13億元增長至2024年的5.03億元,復合年增長率達26.8%。2025年前九個月收入爲2.49億元。增長主要由圖譜解決方案的持續放量及智能體業務的爆發式增長驅動。

得益於高毛利的智能體業務佔比提升及技術優化,公司毛利率從2022年的30.9%提升至2025年前九個月的39.7%。盡管如此,公司仍深陷虧損:2022年至2024年,淨虧損分別爲1.76億元、2.66億元和0.94億元;2025年前九個月淨虧損擴大至2.11億元。若按非國際財務報告準則計量,公司2024年實現經調整淨利潤0.17億元,但2025年前九個月重回經調整淨虧損0.46億元。

截至2025年9月30日,公司錄得負債淨額14.76億元及流動負債淨額15.13億元,主要由於大量可贖回優先股被計入金融負債。公司預計上市後這部分負債將轉換爲權益,從而改善資本結構。同時,公司經營活動現金流持續淨流出,2022年至2025年前九個月累計流出約5.94億元,對營運資金構成壓力。

招股詳情:獲產業資本基石加持,募資全力投入研發

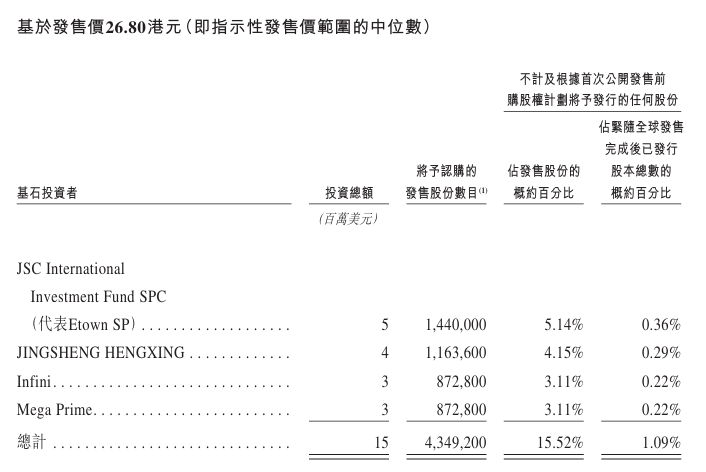

海致科技集團於2026年2月5日至2月10日進行公開招股,計劃以每股25.60至28.00港元 的價格發行2,803萬股(其中公開發行280萬股),每手200股,入場費約5,656.48港元。公司預計於2026年2月13日 在港交所主板上市。假設以招股價中位數26.80港元計,本次全球發售預計募集資金淨額約6.48億港元。

來源:招股書

本次發行引入4名基石投資者,包括與AI上市公司智譜華章關聯的JINGSHENG HENGXING、知名投資機構Infini、Mega Prime等,合計認購1,500萬美元股份,佔全球發售股份的約15.52%。

募資用途高度聚焦技術研發與商業化:約45%的資金將用於強化圖模融合技術研發;約20%用於優化Atlas智能體產品;約15%用於深化客戶合作及拓展海外市場;約10%用於潛在戰略投資;剩餘10%作爲營運資金。

風險關注:持續虧損、客戶依賴與行業競爭

公司尚未建立起穩定的盈利模式。2022至2024年累計淨虧損超5.3億元,2025年前九個月虧損進一步擴大至2.11億元。盡管2024年按非國際準則曾短暫實現微利,但2025年旋即重返虧損,顯示盈利基礎極爲脆弱。更嚴峻的是,截至2025年9月30日,公司賬面錄得 負債淨額14.76億元,主要源於24.8億元 的可贖回優先股被計入金融負債。盡管上市後這部分負債預計將轉換爲權益,從而在報表上“修復”資產負債表,但這僅是會計處理,並未改變公司業務自身現金流造血能力嚴重不足的實質。公司坦言未來將繼續高額研發投入,盈利拐點遙遙無期,持續“燒錢”模式若無法換來相應的收入規模與市場地位,將陷入惡性循環。

公司業務依賴於少數大客戶。2025年前九個月,前五大客戶收入佔比達32.1%,最大客戶佔比7.5%。任何主要客戶流失或預算削減都將對營收造成直接衝擊。與此同時,公司營運資金管理呈現惡化趨勢:貿易應收款周轉天數從2024年的126天激增至2025年前九個月的260天,顯示回款周期大幅拉長,這不僅佔用了巨額營運資金,還顯著提升了壞賬風險。報告期內,公司已相應計提了可觀的金融資產減值損失。應收賬款的快速增長與收入增幅並不匹配,可能意味着公司爲獲取訂單在付款條件上作出了較大讓步,或客戶質量及付款能力正在下降。

行業技術紅海與商業化落地的不確定性:公司所處的產業級AI解決方案賽道技術疊代極快,且競爭對手既包括傳統軟件巨頭,也包括新興的AI初創公司。其核心的“圖模融合”技術路徑雖有特色,但並非唯一解,需持續面對大模型本身能力進化及其他技術路線的競爭。公司的解決方案高度定制化,項目制交付模式難以快速規模化復制。盡管已覆蓋超百個場景,但能否在幾個關鍵行業形成可復制的標準化產品,並實現毛利率的持續提升與交付成本的下降,是其商業模型能否跑通的關鍵。技術領先性若不能高效轉化爲市場壟斷力和定價權,高研發投入將難以收回。

地緣政治與供應鏈的長期隱憂:公司已被認定爲美國《對外投資規則》下的“受關注外國人士”,這雖未直接禁止投資,但爲未來吸引美元資本或與美國實體進行深度技術合作增添了潛在的合規復雜性與成本。此外,公司解決方案的有效性高度依賴於客戶自身數據的質量與合規性,若客戶數據治理不善或涉及數據跨境合規問題,將直接影響項目效果與公司聲譽。在國際業務拓展中,這些數據與合規風險將被進一步放大。

總結

海致科技集團的上市,呈現了一家在細分技術賽道建立起獨特優勢、但尚未跨越盈虧平衡點的AI獨角獸面貌。其在圖計算與圖模融合領域的技術領先性、清晰的商業化場景及爆發式增長的智能體業務,構成了其吸引投資者的核心敘事,並獲得了產業資本的背書。

然而,投資於此,意味着必須接受其“以巨額研發投入換取技術壁壘與未來市場”的發展階段。持續的虧損、緊繃的現金流、高企的客戶集中度以及激烈的行業競爭,都是無法忽視的現實挑戰。上市後,公司能否將募集資金高效轉化爲技術優勢與市場份額,並最終實現可持續的盈利,將是驗證其價值的關鍵。

新時空聲明: 本內容爲新時空原創內容,復制、轉載或以其他任何方式使用本內容,須注明來源“新時空”或“NewTimeSpace”。新時空及授權的第三方信息提供者竭力確保數據準確可靠,但不保證數據絕對正確。本內容僅供參考,不構成任何投資建議,交易風險自擔。

Google Play下載

Google Play下載  API 訂閱

API 訂閱  App Store下載

App Store下載  郵件訂閱

郵件訂閱  AppGallery下載

AppGallery下載